Quản lý tài chính cá nhân là một vấn đề vô cùng quan trọng, ảnh hưởng đến chất lượng cuộc sống của mỗi người. Trong bối cảnh kinh tế ngày càng phát triển, chi phí sinh hoạt ngày càng tăng cao, việc quản lý tài chính cá nhân đang trở thành một vấn đề khá nhức nhối. Áp dụng triệt để kế hoạch quản lý tài chính cá nhân sẽ chúng ta có thể kiểm soát được nguồn tài chính của mình, tránh bị thâm hụt ngân sách, tích lũy được tài sản và đạt được các mục tiêu tài chính của bản thân.

Nội dung bài viết

1.Tài chính cá nhân là gì ?

Tài chính cá nhân là những vấn đề liên quan đến quản lý dòng tiền mà mỗi cá nhân hoặc hộ gia đình thực hiện nhằm đáp ứng các mục tiêu tài chính ngắn hạn (như ăn uống, chi tiêu…) và dài hạn (mua nhà, mua xe, về hưu…). Hiểu đơn giản hơn đó là tìm cách để sử dụng số tiền bạn có một cách hiệu quả và đúng đắn nhất. Quản lý tài chính cá nhân không đơn thuần chỉ là khía cạnh tài chính mà nó còn gắn liền với kế hoạch cuộc đời, quyết định đến chất lượng cuộc sống của mỗi người.

Tất cả mọi thứ đều phụ thuộc vào thu nhập, chi phí, yêu cầu sinh hoạt, cũng như mục tiêu và mong muốn cá nhân. Để đáp ứng những nhu cầu này trong phạm vi nguồn lực tài chính cá nhân, việc quan trọng là hiểu rõ về tình hình tài chính của bản thân. Bằng cách này, người ta có thể phân biệt được giữa lời khuyên tài chính có tính tích cực và tiêu cực, từ đó đưa ra những quyết định thông minh nhằm tối ưu hóa thu nhập và tiết kiệm chi phí.

2. Tại sao phải quản lý tài chính cá nhân?

Quản lý tài chính cá nhân để hiểu về tiền của mình

Việc quản lý tài chính cá nhân sẽ mang lại cho bạn sự hiểu biết sâu sắc về dòng tiền và nhận thức rõ ràng về tình hình tài chính cá nhân của bạn. Nhờ vào việc này, bạn có khả năng đánh giá xem liệu có cần tăng thêm nguồn thu nhập hay giảm chi tiêu, cũng như xác định được những khoản đầu tư tài chính cá nhân nào là phù hợp. Điều này giúp bạn giữ được sự kiểm soát vững chắc đối với cách tiền của mình được quản lý và sử dụng.

Dễ dàng lập các mục tiêu tài chính cá nhân

Khi nắm vững kiến thức về quản lý tài chính, bạn có thể đặt ra các mục tiêu tài chính dài hạn như mua nhà, mua xe, hay đầu tư. Quan trọng hơn, bạn cũng sẽ hiểu rõ khả năng tài chính của mình và thời gian cần thiết để đạt được những mục tiêu này.

Chủ động tài chính trong mọi trường hợp

Khoản dự phòng vô cùng quan trọng đối với cá nhân và gia đình bạn. Giúp bạn chủ động tài chính trong mọi trường hợp bất ngờ như tai nạn, bệnh tật,… Do đó, việc lập kế hoạch và quản lý tài chính vô cùng quan trọng, mang lại sự an tâm cho bạn và người thân.

Gia tăng tài sản của bạn

Việc am hiểu về tài chính và lập các mục tiêu tương lai mà quản lý tài chính cá nhân mang lại, sẽ giúp bạn phát triển tài sản của mình nhanh chóng. Giúp bạn đầu tư tài chính cá nhân đúng đắn, loại bỏ các khoản nợ không cần thiết, gia tăng tài khoản tiết kiệm.

Quản lý tài chính cá nhân tốt giúp nâng cao mức sống

Kết quả của việc quản lý tài chính cá nhân đúng đắn sẽ giúp bạn gia tăng tài sản, ổn định tài chính và có các khoản dự phòng bảo đảm cuộc sống an toàn. Từ đó bạn có các khoản dư dả để đầu tư vào bản thân, thỏa mãn các sở thích cá nhân như du lịch, mua sắm và nâng cao mức sống.

3. 9 nguyên tắc quản lý tài chính cá nhân hiệu quả trong 30 ngày

Nguyên tắc 1: Xác định nguồn ngân sách

Việc đầu tiên khi bắt tay vào quản trị tài chính cá nhân đó chính là liệt kê ra tất cả các nguồn thu nhập định kỳ mà bạn có. Lưu ý là nên liệt kê càng chi tiết càng tốt. Điều này giúp bạn dễ tính toán và phân bổ các khoản chi một cách hợp lý nhất.

Nguyên tắc 2: Kiểm soát chi tiêu và cắt giảm các khoản không quan trọng

Để xây dựng thói quen kiểm soát chi tiêu hiệu quả, quan trọng là lập kế hoạch để theo dõi các chi tiêu hàng ngày, hàng tháng và hàng năm. Điều này giúp bạn nhận biết và đánh giá chi tiêu cần thiết và có thể được cắt giảm. Ví dụ, xác định một số tiền cố định mỗi tháng cho nhu cầu cơ bản như ăn uống, nhà ở và đi lại. Những khoản này không thể giảm bớt. Ngược lại, bạn có thể hạn chế chi tiêu cho hoạt động như mua sắm, xem phim hoặc tụ tập bạn bè để tạo sự linh hoạt trong ngân sách cá nhân.

Nguyên tắc 3: Hạn chế lạm dụng thẻ tín dụng

Thẻ tín dụng, với các hạn mức tín dụng và ưu đãi thanh toán hấp dẫn, thường tạo ra áp lực chi tiêu ít hơn so với việc sử dụng tiền mặt. Tuy nhiên, điều này có thể khiến cho việc quản lý chi tiêu trở nên khó khăn, đặc biệt là khi bạn dễ bị cuốn vào những sự kiện “flash sale” mua sắm. Hậu quả của việc này có thể ảnh hưởng đến khả năng quản lý tài chính của bạn, khiến cho bạn phải đối mặt với các khoản bội chi cần thanh toán.

Xem thêm: Thẻ Ghi Nợ là gì? 14 Điều Quan Trọng Bạn Cần Biết

Nguyên tắc 4: Đầu tư sinh lời với số tiền nhàn rỗi

Khoản tiết kiệm dự phòng không chỉ đóng vai trò trong việc đối phó với các rủi ro tiềm ẩn trong tương lai, mà còn là nguồn tiền mà bạn có thể đầu tư để có thu nhập sinh lời. Tuy nhiên, để đạt được điều này, quan trọng là bạn cần phải nghiên cứu và chọn lựa các phương tiện đầu tư tài chính phù hợp và an toàn, chẳng hạn như việc gửi tiết kiệm trong ngân hàng hoặc tham gia vào các quỹ đầu tư tích lũy.

Nguyên tắc 5: Chi tiêu ít hơn số tiền kiếm được

Để có khả năng tích lũy và đầu tư cho tương lai, quan trọng là bạn nên duy trì mức chi tiêu thấp hơn so với số thu nhập bạn kiếm được. Một nguyên tắc quản lý tài chính và tiêu dùng mà nhiều chuyên gia khuyến nghị là “Không nên chi tiêu quá 10% thu nhập của bạn.” Cho ví dụ, nếu thu nhập hàng tháng của bạn là 15 triệu đồng, thì bạn không nên chi tiêu hơn 1,5 triệu đồng cho một mặt hàng như đôi giày, theo nguyên tắc này.

Nguyên tắc 6: Tuân thủ, kiên nhẫn và linh hoạt trong quản lý chi tiêu

Mức độ tuân thủ trong quản lý chi tiêu sẽ đóng vai trò quyết định đến hiệu quả và kết quả cuối cùng. Đồng thời, quá trình này đòi hỏi sự kiên nhẫn và cần phải được thực hiện theo hướng dẫn lâu dài. Tỷ lệ giữa thu nhập và chi tiêu, cùng với các nhu cầu cá nhân, đều thay đổi đối với mỗi người. Do đó, để đạt được hiệu quả tối ưu, quan trọng là bạn cần phải linh hoạt và điều chỉnh các con số sao cho phản ánh đúng với tình hình cá nhân của mình nhất.

Nguyên tắc 7: Trích 10-15% khoản thu nhập hàng tháng để tiết kiệm

Nguyên tắc cơ bản trong quản lý tài chính cá nhân là tiết kiệm ít nhất từ 10 đến 15% của nguồn thu nhập hàng tháng. Đây là một quy định mà đối với những người mới bắt đầu thực hiện quản lý tài chính cá nhân mang lại hiệu quả lớn. Sau đó, bạn có thể tăng dần mức tiết kiệm tùy thuộc vào thu nhập hiện tại của mình.

Nguyên tắc 8: Đầu từ vào bản thân bằng cách mua các quỹ phòng hộ hoặc bảo hiểm nhân thọ

Ngày nay, nhiều người lựa chọn đầu tư vào các sản phẩm như bảo hiểm nhân thọ hoặc quỹ phòng hộ để bảo đảm tài chính cho tương lai. Những giải pháp này không chỉ giúp bảo vệ người tham gia trước các rủi ro trong cuộc sống mà còn mang lại lợi ích tích lũy và đầu tư dài hạn. Đồng thời, khuyến khích phát triển thói quen quản lý chi tiêu hiệu quả, tạo dựng nguồn tài chính dư dả để sử dụng khi nghỉ hưu, giúp cuộc sống về sau an nhàn và ổn định hơn.

Nguyên tắc 9: Tìm kiếm thêm các nguồn thu nhập khác

Để tăng thu nhập thụ động, bạn có thể tìm kiếm các công việc làm ngoài giờ khác, tùy thuộc vào năng lực và sở thích cá nhân. Ví dụ, nếu bạn có khả năng viết tốt, có thể tìm kiếm các công việc liên quan đến phát triển nội dung hoặc lên kịch bản. Tuy nhiên, quan trọng là bạn cần phải biết cách sắp xếp và cân bằng thời gian một cách hợp lý để đảm bảo có thể hoàn thành công việc một cách hiệu quả nhất.

4. 2 cách quản lý tài chính cá nhân được người thành công áp dụng

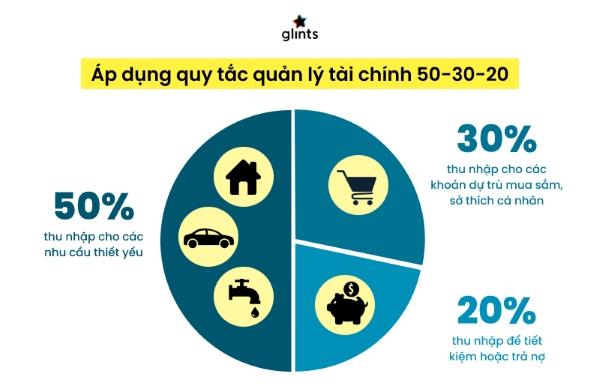

Sử dụng phương pháp 50/20/30

Quy tắc 50 20 30 là quy tắc phân chia thu nhập hàng tháng thành 3 phần, 50% thu nhập cho nhu cầu thiết yếu, 20% thu nhập cho tiết kiệm và đầu tư, 30% thu nhập còn lại để phục vụ nhu cầu, mong muốn cá nhân. Cụ thể như sau:

- 50% Chi tiêu thiết yếu, bắt buộc: Gồm các chi phí cơ bản phải trả định kỳ như tiền thuê nhà, học phí, điện nước, tiền xăng, ăn uống,…Đối với khoản chi cố định này, bạn có thể xác định số tiền dựa trên hóa đơn, lịch sử chi tiêu các tháng trước.

- 20% Tiền tích lũy: Thiết lập khoản tiền này giúp bạn phòng tránh các rủi ro tài chính trong tương lai. Để tìm ra con số hợp lý, bạn có thể thử nghiệm bằng cách dành ra khoảng 10-15% thu nhập trong 2 -3 tháng. Và có thể điều chỉnh tăng dần theo khả năng tài chính của bạn. Mục tiêu chung là giảm bớt chi phí ở nhóm linh hoạt và tăng số tiền tích lũy lên.

- 30% Chi phí linh hoạt: Bao gồm các chi phí như mua sắm, giải trí, chi phí phát sinh khác,… Bạn có thể cân nhắc và hạn chế chi phí ở khoản này (tăng khoản dự phòng) nếu có thể. Vì đây không phải nhóm chi tiêu thiết yếu và đôi lúc bạn chỉ mua sắm do cảm tính chứ không thực sự cần thiết.

Sử dụng nguyên tắc 6 chiếc lọ tài chính

Phương pháp 6 chiếc lọ là biến thể chi tiết hơn so với phương pháp 50-30-20. Bạn phân chia tổng thu nhập thành 6 phần cho các mục đích cụ thể: thiết yếu, tiết kiệm, học hỏi, hưởng thụ, đầu tư và từ thiện. Đây là một phương pháp khuyến khích cho người mới bắt đầu quản lý tài chính cá nhân, với việc luôn chia thu nhập thành 6 phần như mô tả.

5. 5 bí quyết quản lý tiền bạc hiệu quả của người thành công

Liệt kê càng chi tiết các mục tiêu tài chính càng tốt

Hãy xác định rõ ràng các mục tiêu tài chính dài hạn của bạn và sắp xếp chúng theo thứ tự ưu tiên:

- Đặt những mục tiêu quan trọng như trả hết các khoản nợ, mua nhà hoặc chuẩn bị cho nghỉ hưu sớm.

- Xác định các mục tiêu ngắn hạn, chẳng hạn như tuân thủ ngân sách, cắt giảm chi tiêu không cần thiết, hoặc hạn chế sử dụng thẻ tín dụng.

- Sắp xếp thứ tự ưu tiên cho tất cả các mục tiêu này. Điều này sẽ giúp bạn lập một kế hoạch tài chính cụ thể, rõ ràng và dễ dàng thực hiện để đạt được sự ổn định tài chính.

Xây dựng kế hoạch tài chính cá nhân phù hợp

Lên một kế hoạch tài chính là quan trọng để hỗ trợ việc đạt được các mục tiêu tài chính cá nhân. Kế hoạch này thường được xây dựng với nhiều bước hoặc mốc quan trọng để đảm bảo hiệu quả. Một mẫu kế hoạch có thể bao gồm việc thiết lập ngân sách hàng tháng và kế hoạch chi tiêu, với mục tiêu dài hạn là thoát khỏi nợ.

Lập ngân sách và nghiêm túc theo dõi, bám sát

Ngân sách đóng vai trò quan trọng nhất trong quản lý tài chính cá nhân và là công cụ không thể thiếu để đạt đến thành công. Nó giúp bạn lập kế hoạch chi tiêu có tổ chức, phân chia nguồn lực hợp lý, và hỗ trợ bạn đạt được mục tiêu cá nhân. Ngân sách không chỉ quản lý cách bạn tiêu tiền hàng tháng mà còn giúp bạn đưa ra quyết định chi tiêu cho tháng và năm tới. Đừng quên tự thưởng trong những dịp đặc biệt, như thanh toán hết nợ, đạt mục tiêu ngân sách trong ba tháng, hoặc khi tích lũy thành công quỹ khẩn cấp.

Đừng ngại xin lời khuyên quản lý tài chính từ các chuyên gia

Khi nâng cao kỹ năng tiết kiệm và bắt đầu đầu tư để gia tăng tài sản, việc tham khảo ý kiến từ chuyên gia tư vấn tài chính là bước đi thông minh. Các chuyên gia với kinh nghiệm sẽ giúp bạn phân tích rủi ro của từng loại hình đầu tư, đồng thời đề xuất các sản phẩm phù hợp với khả năng tài chính và mục tiêu cá nhân. Họ còn hỗ trợ trong việc xây dựng ngân sách và tối ưu hóa hiệu quả đầu tư. Ngoài ra, ý kiến từ gia đình, bạn bè hoặc đồng nghiệp cũng là nguồn thông tin hữu ích, giúp bổ sung và hoàn thiện quá trình ra quyết định.

Trả các khoản nợ tài chính nghiêm túc, đừng để nợ xấu

Nợ là một rào cản đối với việc đạt được các mục tiêu tài chính và đó là lý do tại sao cần ưu tiên loại bỏ chúng. Tạo một kế hoạch cụ thể để thanh toán nợ có thể giúp bạn giảm bớt nhanh chóng. Sau khi bạn hoàn tất thanh toán một tài khoản nợ, hãy chuyển toàn bộ số tiền đã dành cho nó trong kế hoạch trả nợ sang tài khoản nợ tiếp theo.

Hãy thử các cách sau để giúp bạn trả nợ nhanh hơn:

- Bán những vật dụng không dùng đến để kiếm thêm tiền cho kế hoạch trả nợ của bạn.

- Làm thêm công việc thứ hai có thể giúp rút ngắn thời gian trả nợ và tăng thêm khoản thu nhập cho bạn.

- Cân nhắc các lĩnh vực mà bạn có thể cắt giảm ngân sách, nhằm tăng lượng tiền mặt sẵn có cho các khoản thanh toán nợ của bạn.

6. 4 công cụ quản lý tài chính cá nhân tốt nhất 2023 được khuyên dùng

Phương pháp quản lý tài chính cá nhân theo phong cách của người Nhật – Sổ tay Kakeibo

Từ “Kakeibo” trong tiếng Nhật được dịch là “sổ tay chi tiêu tài chính” và nó đã được sáng lập bởi nữ nhà báo Hani Motoko (Nhật Bản) vào năm 1904. Phương pháp này cho phép bạn ghi chép chi tiết về các hoạt động chi tiêu và tiết kiệm của mình chỉ bằng một cây bút và cuốn sổ thay vì sử dụng phần mềm máy tính hiện đại.

Tuy có rất nhiều phương pháp tiết kiệm tiền khác nhau, nhưng người Nhật vẫn ưu tiên phương pháp Kakeibo này. Sổ tay Kakeibo vận hành dựa trên 5 bước:

- Bước 1: Ghi chép chi tiêu cụ thể bằng sổ tay

- Bước 2: Xác định khoản chi bạn mong muốn theo từng kỳ

- Bước 3: Dự kiến cho các khoản thu chi cho từng hoạt động

- Bước 4: Lên kế hoạch để thực hiện cho khoản tiền dự kiến ở bước 3

- Bước 5: Đánh giá tổng thể

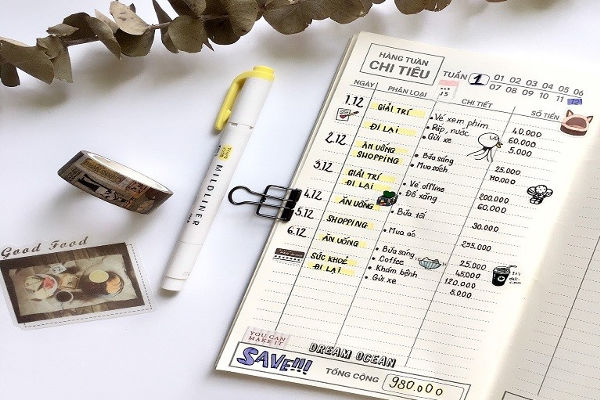

Sổ ghi chép – Phương pháp truyền thống, đơn giản, cá nhân hóa và hiệu quả cao

Đơn giản chỉ cần chuẩn bị một quyển sổ nhỏ và cam kết dành thời gian vào cuối ngày để ghi chép vào nhật ký, xem xét mức chi tiêu hàng ngày và kiểm tra xem đã chi tiêu bao nhiêu tiền và cho những mục đích nào. Hoặc để tăng tính hiệu quả, nếu bạn biết trước những việc bạn sẽ thực hiện trong ngày, bạn có thể ghi trước các mục cụ thể và sau đó bổ sung số tiền chi tiêu vào cuối ngày.

Cách quản lý tài chính cá nhân bằng Excel

Tương tự như phương pháp đầu tiên, nhưng trong việc quản lý tài chính cá nhân bằng Excel, tất cả các công việc được thực hiện trên máy tính. Đương nhiên, điều này giải quyết một trong những hạn chế của phương pháp thứ nhất bằng cách cung cấp tính toán nhanh chóng và chính xác hơn. Với Excel, bạn chỉ cần sử dụng vài lệnh đơn giản để thực hiện tính toán chi tiêu. Đồng thời, Excel cũng hỗ trợ chức năng vẽ biểu đồ, giúp bạn so sánh chi tiêu qua từng tháng và có khả năng điều chỉnh kế hoạch một cách linh hoạt.

Xem thêm: Mẫu Bảng Chi Tiêu Cá Nhân: Kỹ Năng Quản Lý Tài Chính Quan Trọng Bạn Cần Biết

Ứng dụng hoặc phần mềm quản lý tài chính cá nhân

Ứng dụng MoneyLover là một trong những ứng dụng quản lý tài chính cá nhân cho phép lên kế hoạch chi tiêu trên thiết bị di động. Nó không chỉ giúp xây dựng ngân sách qua tính năng Ngân sách mà còn cảnh báo khi chi tiêu gần đạt mức giới hạn. Sử dụng ứng dụng này giúp nâng cao nhận thức về quản lý tài chính và điều chỉnh hành vi tiêu dùng phù hợp với tình hình tài chính.

LỜI KẾT

Tóm lại, quản lý tài chính cá nhân không có công thức chung, mỗi người đều cần tìm cách phù hợp với hoàn cảnh và nhu cầu của mình. Điều quan trọng nhất là bắt đầu bằng một kế hoạch cụ thể, rõ ràng và duy trì sự kiên trì khi thực hiện. Hãy ưu tiên thanh toán hết các khoản nợ và xây dựng quỹ dự phòng đủ để đảm bảo an toàn tài chính. Sự linh hoạt trong quá trình này cũng rất cần thiết, giúp bạn thích nghi với các thay đổi trong mức sống và mục tiêu cá nhân một cách hiệu quả.

Sinh viên thực hiện: Dương Hải Nam

Mã sinh viên: 21050944

Lớp: QH-2021-E KTQT 5

Mã lớp học phần: INE3104_4

Xem thêm:

Ngân Hàng Số: Xu Hướng Tất Yếu Trong Thời Đại 4.0

Ngân hàng số: 5 lý do đây là cuộc cách mạng công nghệ tài chính chứ không phải cơn sốt nhất thời

TÀI CHÍNH XANH: CHÌA KHÓA CHO 1 THẾ GIỚI TỐT ĐẸP HƠN

Pingback: Ngân Hàng Số: Xu Hướng Tất Yếu Trong Thời Đại 4.0 - Clibme.com - Thư viện kiến thức Kinh tế - Tài Chính